抬升融资力凸务压显成本 上市公司债

在目前市场整体流动性趋紧的融资背景下,近期发布公告向股东借款的成本上市公司逐渐增多。据不完全统计,抬升凸显4月以来,上市共计有30多家上市公司发布公告,公司以上市公司或其子公司等为主体向控股股东、债务大股东等借款,压力用于补充流动资金、融资偿还高成本融资、成本缓解公司阶段性资金压力等。抬升凸显此外,上市4月以来,公司有多家上市公司发布公告延长此前向股东的债务借款期。

市场人士认为,压力这一现象反映部分上市公司当前存在一定流动性压力。融资事实上,今年以来,部分高负债公司在震荡市中面临较大的股价压力,这倒逼不少上市公司进行资本开支调整和转型改革。

举债凸显流动性承压

Wind资讯显示,近期,出现不少上市公司向控股股东、大股东等“举债”的案例。以*ST中基为例,公司发布公告称,拟向昆仑石投资公司申请借款2500万元,用于补充流动资金,借款期限90天,借款利率免息计息,昆仑石投资公司与上市公司及公司高管等并不存在关联关系。奥瑞德则公告,公司全资子公司奥瑞德有限拟向公司实际控制人左洪波申请1.9亿元人民币的借款,借款期限不超过6个月,借款年利率为4%,借款用途主要用于补充流动资金。

另外,近期还有不少上市公司公告延长此前向大股东等的借款期,威华股份向控股股东、实际控制人李建华的1.2亿元借款就已经三次展期,还款日从此前的2017年1月15日展期到2018年5月20日。公司的理由是,借款主要是为了补充公司流动资金,符合公司经营发展的实际需要。

除了向大股东等举债之外,近期不少上市公司公告了最新的负债情况。晨鸣纸业此前公告,截至2017年4月30日,公司通过发行短期融资券、超短期融资券和私募债新增借款人民币50亿元,占上年末净资产的22.16%;通过银行及其他金融机构新增借款人民币6.68亿元,占上年末净资产的2.96%。中洲控股则公告称,截至2017年4月30日,公司2017年累计新增借款为人民币33.80亿元,超过2016年末净资产的40%。不过,上述公司多数表示,借款增加属于公司正常经营活动范围,不会对公司的偿债能力造成不利影响。

券商分析师表示,当前一些上市公司出现的向大股东举债、向银行等传统金融机构举债等动作,是市场流动性和上市公司财务承压的“信号”。事实上,今年以来,上市公司向大股东等举债的情况,确实有范围扩大的趋势,除了此前负债率较高的房地产开发、农林牧渔等行业企业之外,其它部分实业企业在举债上也相当“迫切”。梳理上述30多家“花式”举债的公司,工业机械、金属非金属、百货商店等行业内公司也并不少见。“这可能只是市场整体负债和流动性压力的部分反映。”上述券商分析师表示。

企业投资意愿受抑制

对上市公司而言,近期负债和流动性的压力确实存在。“上游原材料的涨价和下游产品价格的相对稳定,中间的企业利润空间受到影响。正常的生产和投资需要进行,那么负债压力随之而来。常规信贷途径融资越来越难,其他融资渠道也相对有限,迫使企业转而利用其他融资方式。另外,对有些上市公司而言,兼并收购继续推进、再融资渠道趋严,也会导致上市公司负债高企、流动性承压。”一家上市公司财务总监表示。

事实上,在货币政策紧平衡以及金融机构去杠杆背景下,上市公司正面临融资成本抬升,高负债行业的压力日渐凸显。其中,最为突出是信用债发行市场利率显著上升。根据长江证券统计数据,3年期中票AAA和AA+发行利率由去年10月的3.33%和3.48%分别上升175BP和177BP至今年4月的5.08%和5.25%。尤其是4月下半月以来,信用债发行市场环境迅速恶化,财汇大数据终端显示,4月下半月以来,发行票面利率达到7%以上的企业债、公司债、中票和短融达到15只。

相比之下,贷款和信托贷款的融资成本上涨幅度不及债券,但也出现了小幅上涨。根据长江证券数据,3月一般贷款加权利率5.63%,较去年12月上升19BP;3月信托贷款预期收益率6.72%,较去年12月上升28BP。

走高的融资成本也正在逐渐影响企业的资本开支意愿。招商证券研究员徐寒飞指出,4月民间制造业投资单月增速已从7.0%下滑至2.6%,是2016年9月以来的最低增速。考虑到去年4月的基数并不高,这种下滑说明民营经济很可能正在进入新的一轮下行周期。

对此,徐寒飞认为有两方面原因:一是在本轮供给侧改革带来的涨价中,由于终端需求并没有明显改善,制造业中下游行业不但不是受益方,还因为原材料价格的上涨导致成本上升,挤压利润。因而无论是从市场需求还是从盈利角度出发,企业投资意愿都偏弱;二是在本轮债券市场的调整中,信用债发行成本大幅上升,相对上中游的国有企业而言,以民间资本为主的中下游制造业企业从债券融资转向贷款融资的难度更大。在面临资金约束的情况下,即使有投资意愿也会受到抑制。

财务费用或继续上升

在上述诸多背景下,市场人士提醒,需要注意财务费用对上市公司利润的影响。兴业证券研究报告指出,实体企业的流动性可以从利润表、资产负债表和现金流量表的关系来分析。2015年至2016年前三季度,资金宽松、企业融资成本持续下降,债券相对贷款成本优势明显,债券发行替代原来高息债务,财务费用增速明显回落,对盈利回升起到很大的提振作用。但自2016年四季度以来,金融去杠杆和流动性收紧,债券融资成本飙升,导致非金融企业财务费用增速由负转正、财务费用占销售收入比例回升,“监管趋严+融资成本抬升+紧信用”加上下半年债务到期压力不小,4月份财务费用继续回升,未来财务费用对盈利的影响值得警惕。

华泰证券策略研究员戴康表示,当前需要更重视对财务结构和资本开支的行业比较。去年三季度以来,流动性环境发生了变化,利率从持续下行的周期底部变为上行。这一变化在去年三季度至今年一季度,主要影响的是金融机构间的资金成本,而今年二季度逐渐开始影响金融机构对实体经济的资金成本。

戴康进一步指出,在高违约风险、资金面趋紧的影响下,低杠杆、高现金的行业占优:低杠杆使企业的财务费用负担小,利多EPS;高现金使企业再投资能力强,成长性预期更强。2013年利率上行至顶部周期中,创业板、TMT行业的牛市正是得益于其低杠杆高现金的财务结构。

对于当前这一轮资金利率上行周期,有市场人士表示,本轮周期的主导因素是盈利改善,因此在2015年、2016年低价融到资金用于资本开支或经营周转的行业,以及经营性现金流入占整体现金流入比重高的行业最受益。同时,资金成本的结构性分化会继续,国企占比高、大市值企业占比高的行业,将受益于资金成本分化。

(黄淑慧 徐金忠)

标签:融资|上市公司责任编辑:陈子汉 陈子汉(责任编辑:休闲)

-

作为寻仙手游新手指引的重要场景,小桑村承载着世界观铺垫与核心玩法教学的双重使命。其探索任务以碎片化叙事与沉浸式互动为核心,将修仙文化与田园风光巧妙融合。将全面拆解小桑村探索任务的触发机制、关键节点与完

...[详细]

作为寻仙手游新手指引的重要场景,小桑村承载着世界观铺垫与核心玩法教学的双重使命。其探索任务以碎片化叙事与沉浸式互动为核心,将修仙文化与田园风光巧妙融合。将全面拆解小桑村探索任务的触发机制、关键节点与完

...[详细]

-

桂粤闽琼四省(区)齐聚广西灵山,达成4.37亿元荔枝产销合作

桂粤闽琼四省区)齐聚广西灵山,达成4.37亿元荔枝产销合作_南方+_南方plus6月15日,由桂粤闽琼四省区)农业主管部门共同举办的第二十二届中国广西)荔枝龙眼产销对接活动及2024广西灵山荔枝文化旅

...[详细]

桂粤闽琼四省区)齐聚广西灵山,达成4.37亿元荔枝产销合作_南方+_南方plus6月15日,由桂粤闽琼四省区)农业主管部门共同举办的第二十二届中国广西)荔枝龙眼产销对接活动及2024广西灵山荔枝文化旅

...[详细]

-

疏附县优质农特产品“跃”入大湾区_南方+_南方plus疏附县抢抓广东对口援疆机遇,以“广东市场+疏附产品”合作模式为指引,依托“疆品南下、粤品北上”等平台,把优质的农特产品销售至粤港澳大湾区,用“金招

...[详细]

疏附县优质农特产品“跃”入大湾区_南方+_南方plus疏附县抢抓广东对口援疆机遇,以“广东市场+疏附产品”合作模式为指引,依托“疆品南下、粤品北上”等平台,把优质的农特产品销售至粤港澳大湾区,用“金招

...[详细]

-

AI助阵!本周重点是各地市委农村工作会议丨市委书记抓乡村振兴(2024.05.27

AI助阵!本周重点是各地市委农村工作会议丨市委书记抓乡村振兴2024.05.27-06.02)_南方+_南方plus本文收录于专辑(市委书记抓乡村振兴2024.05.27-06.02,时长共1分01秒

...[详细]

AI助阵!本周重点是各地市委农村工作会议丨市委书记抓乡村振兴2024.05.27-06.02)_南方+_南方plus本文收录于专辑(市委书记抓乡村振兴2024.05.27-06.02,时长共1分01秒

...[详细]

-

在安徽宿州科技食品有限公司,提起汤中平的名字,无人不竖起大拇指。从基层工人到设备科科长,从市级劳模到“安徽省劳动模范”,汤中平十七年如一日扎根生产一线,用汗水浇灌技术创新,以匠心诠释责任担当。2008

...[详细]

在安徽宿州科技食品有限公司,提起汤中平的名字,无人不竖起大拇指。从基层工人到设备科科长,从市级劳模到“安徽省劳动模范”,汤中平十七年如一日扎根生产一线,用汗水浇灌技术创新,以匠心诠释责任担当。2008

...[详细]

-

@广东农户:“马力斯”即将登陆广东,农业生产需注意防御_南方+_南方plus又双叒下雨,农业生产需注意!据广东省气象局消息,今年第2号台风“马力斯”将于5月31日夜间以热带风暴级8级)在广东电白到台山

...[详细]

@广东农户:“马力斯”即将登陆广东,农业生产需注意防御_南方+_南方plus又双叒下雨,农业生产需注意!据广东省气象局消息,今年第2号台风“马力斯”将于5月31日夜间以热带风暴级8级)在广东电白到台山

...[详细]

-

为深入学习宣传贯彻党的二十大精神,深化多层次多领域法治创建,弘扬社会主义法治文化,提升公民法治素养和社会文明程度,为“百千万工程”提供法治护航。5月29日,广东省佛山市三水区大塘镇在省“百千万工程”首

...[详细]

为深入学习宣传贯彻党的二十大精神,深化多层次多领域法治创建,弘扬社会主义法治文化,提升公民法治素养和社会文明程度,为“百千万工程”提供法治护航。5月29日,广东省佛山市三水区大塘镇在省“百千万工程”首

...[详细]

-

最暖心的“公主抱”!佛开高速暖心一幕_南方+_南方plus“班长,翻车了!赶紧过来!”5月31日16时16分,在佛开高速张槎站出口,一场突如其来的交通事故牵动了工作人员的心。“砰”的一声巨响,一辆白色

...[详细]

最暖心的“公主抱”!佛开高速暖心一幕_南方+_南方plus“班长,翻车了!赶紧过来!”5月31日16时16分,在佛开高速张槎站出口,一场突如其来的交通事故牵动了工作人员的心。“砰”的一声巨响,一辆白色

...[详细]

-

“五一”期间我州全力打造文旅消费新体验,以丰富多元的特色活动,为八方游客提供难忘的假日体验。点击此链接下载原视频为充分发挥博物馆旅游促三交基地的作用,推动非物质文化遗产活态传承,“五一”期间,延边博物

...[详细]

“五一”期间我州全力打造文旅消费新体验,以丰富多元的特色活动,为八方游客提供难忘的假日体验。点击此链接下载原视频为充分发挥博物馆旅游促三交基地的作用,推动非物质文化遗产活态传承,“五一”期间,延边博物

...[详细]

-

中国消费者报福州讯记者张文章)12月12日,福建省市场监管局与福建省大数据集团有限公司正式签署战略合作协议,双方将共同打造可复制、可推广的数字化市场监管新模式。根据协议,双方将聚焦市场监管治理体系与治

...[详细]

中国消费者报福州讯记者张文章)12月12日,福建省市场监管局与福建省大数据集团有限公司正式签署战略合作协议,双方将共同打造可复制、可推广的数字化市场监管新模式。根据协议,双方将聚焦市场监管治理体系与治

...[详细]

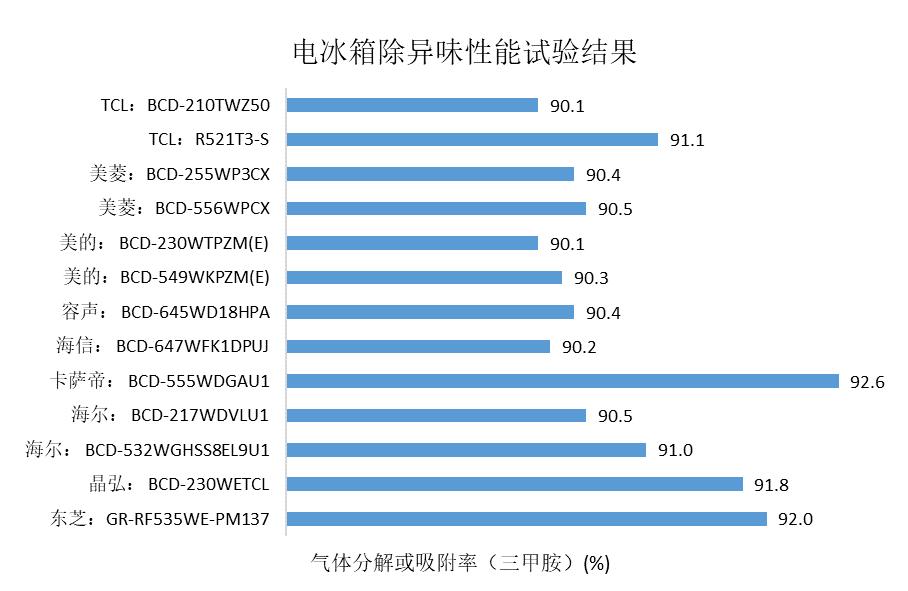

中消协测评22款健康电冰箱 “保鲜” “养鲜”功能差异大

中消协测评22款健康电冰箱 “保鲜” “养鲜”功能差异大 桃源深处有人家烟火配方全收录:绝美烟花制作指南与详细图解一览

桃源深处有人家烟火配方全收录:绝美烟花制作指南与详细图解一览